Wirtschaftliche Entwicklung des deutschen Fleischsektors

Die Unternehmen der Fleischwirtschaft bewegen sich weiterhin in einem wirtschaftlich äußerst schwierigen Umfeld. Kennzeichnend ist die kontinuierlich schrumpfende Nachfrage für Schweinefleisch in Deutschland und allgemein in der EU. Hinzu kommen offizielle Regelungen oder informelle Übereinkünfte in einer zunehmenden Zahl von EU-Ländern, die den Handel innerhalb der EU erschweren.

Der Binnenhandel der EU-insgesamt, der bis ins vergangene Jahr noch kontinuierlich schrumpfte, ist dennoch laut offizieller Statistik erstmals wieder gestiegen und zwar bei Rind und Schwein um 2 % bzw. 3,5 %. Dies muss aber nicht die tatsächlichen Absatzverhältnisse im Binnenmarkt widerspiegeln. Der Zuwachs ist vermutlich zum Teil durch weggebrochene Produktionskapazitäten in einigen Mitgliedstaaten begründet. Der massive Preisrückgang bei Schweinefleisch vor einigen Jahren und im Rindersektor die Milchpreiskrise haben viele Erzeuger zur Aufgabe gezwungen. Die Erzeugung hat sich aber in den EU-Staaten sehr unterschiedlich entwickelt. Der Bedarf für Mengen- austausch dürfte sich dadurch erhöht haben.

Der Export von Schweinefleisch aus der EU in Drittländer ist voriges Jahr um 9 % zu- rückgegangen und bei Schlachtnebenerzeugnissen um 8 %. Grund hierfür war die deutliche Abnahme der Nachfrage aus China. Dorthin hatte es aber im Vorjahr eine fast explosive Expansion der Lieferungen gegeben. Der Rückgang des vergangenen Jahres ist geringer als die Zunahme im Jahr 2016. Die Exportmenge ist 2017 somit im Mehrjahresvergleich weiterhin auf einem hohen Niveau und liegt noch 21 % bzw. 9 % über dem Stand von 2015.

Die Entwicklung des vergangenen Jahres und die Fortsetzung der Abwärtsbewegung beim Export nach China im laufenden Jahr illustrieren die Notwendigkeit zur Öffnung neuer Absatzmärkte. Zudem wächst die Konkurrenz insbesondere der Anbieter aus Nord- und Südamerika auf den attraktiven asiatischen Märkten. Der Rückgang der Lieferungen nach China konnte aber zum Teil durch Steigerungen in andere Export- märkte kompensiert werden.

Die Preisschwäche 2015/16 hatte einen Produktionsrückgang in der EU im vergange- nen Jahr zur Folge. Somit konnten trotz des geringeren Exports deutliche Erzeuger- preissteigerungen realisiert werden. Nach wie vor sorgt der Export für Absatzmöglich- keiten für Teilstücke und Produkte, deren Absatz im EU-Binnenmarkt begrenzt ist. Die Kombination von Absatz im Inland und in Drittländern verbessert die Verwertung der Schlachttiere und trägt zu einer Optimierung im Sinne der Nachhaltigkeit bei.

Nach wie vor kann deutsches Schweinefleisch aufgrund fehlender veterinärrechtlicher Grundlagen aber nicht in alle potentiellen Abnehmerländer geliefert werden. Wäre diese Möglichkeit gegeben, sähe die Absatzsituation für die deutschen Schlachtunter- nehmen vermutlich günstiger aus. Beispielsweise kann sich die deutsche Fleisch- wirtschaft wegen fehlender Anerkennung der EU-rechtlich vorgegebenen Form der Fleischuntersuchung nicht mit Lieferungen am kontinuierlich wachsenden Export von Schweinefleisch in die USA beteiligen, der mit über 130.000 t bereits ein beachtliches Niveau erreicht hat. Auch nach Mexiko konnte aus Deutschland noch kein Schweine- fleisch geliefert werden, weil es Unstimmigkeiten über das Verfahren der Betriebs- zulassung gibt.

Hinter der Fleischwarenindustrie liegen sehr schwierige Monate. Die im letzten Jahr sehr stark angestiegenen Fleischpreise bildeten ein großes Problem für die Verarbei- tungsunternehmen, die die gestiegenen Rohstoffkosten nur sehr eingeschränkt an die Abnehmer weitergeben konnten.

Die schlechte Ertragslage hat Unternehmen zum Aufgeben gezwungen und den Konzentrationsprozess der Branche weiter beschleunigt.

Die Fleischwarenindustrie befindet sich in einer schwierigen Position zwischen den wenigen großen Fleischlieferanten mit zunehmenden Verarbeitungskapazitäten und den großen Unternehmen des Einzelhandels, die ebenfalls eigene Fleischwerke be- treiben. Die Grenzen der früher klar abgegrenzten Marktbereiche verwischen dadurch zunehmend.

Im Rindfleischsektor ist die Lage etwas positiver. Die Produktion in der EU sank nur um ca. 0,5 % hauptsächlich aufgrund des Rückgangs der Milchviehhaltung. Die Erzeugung von hochwertigen Tieren für die Fleischproduktion (Ochsen und Färsen) stieg hingegen um 2,8 bzw. 5,6 % an. Rindfleisch liegt offensichtlich als hochwertiges Qualitätsprodukt weiterhin im Trend der Verbraucher. Dies spiegelt sich auch in der wei- terhin guten Nachfrage für Qualitätsfleisch aus Übersee wider. Der Import ist zwar ins- gesamt leicht zurückgegangen. Dies hatte seine Ursache ausschließlich in Lieferschwierigkeiten Brasiliens aufgrund von Turbulenzen bei der dortigen Veterinärverwaltung. Aus den übrigen wichtigen Lieferländern kamen stabile bis steigende Mengen. Die Verbrauchszahlen zeigen im Rindfleischsektor leicht aufwärts.

Die starke und deutlich zunehmende Nachfrage nach Rindfleisch weltweit kann aber weiterhin aus Deutschland kaum bedient werden, da wir wegen fehlender Veterinärabkommen insbesondere mit den wachstumsstarken asiatischen Ländern vom Exportmarkt abgeschnitten sind. Die Drittlandslieferungen Deutschlands spielen sich daher nahezu vollständig in Europa ab mit Norwegen als wichtigstem Zielmarkt vor der Schweiz an zweiter Stelle.

Besondere Herausforderungen für die gesamte Fleischwirtschaft stellen gegenwärtig die gesellschaftliche Diskussion über die künftige Ausrichtung der landwirtschaftlichen Erzeugung und eine Verbesserung des Tierwohls dar. Auch die Fleischwarenindustrie ist weiter gefordert, weil aufgrund gesellschaftlicher Veränderungen neue Sortimente und neue Anforderungen an und durch den Einzelhandel entstehen.

Die Diskussion um eine Verbesserung des Tierwohls muss jedoch von allen Beteiligten außerhalb des Wettbewerbs geführt werden. Mit der Initiative Tierwohl (ITW) hat die Wirtschaft daher ein System aufgebaut, das von allen Stufen der Fleischwirtschaft und dem Einzelhandel getragen wird. Die Bundesregierung plant Anforderungen für mehr Tierwohl in der Nutztierhaltung mit einem Tierwohllabel entgegen zu kommen. VDF und BVDF treten dafür ein, das freiwillige staatliche Label so zu gestalten, dass die ITW in die Einstiegsstufe des Labels überführt werden kann.

In diesem Zusammenhang wird auch eine gesetzliche Kennzeichnungspflicht der Haltungsbedingungen diskutiert. Angesichts der deutlich komplexeren Haltungsbedingungen bei Rindern und Schweinen ist der häufig bemühte Vergleich zur Kennzeichnung von Eiern nicht zielführend. Zudem weisen bereits heute zahlreiche Anbieter auch außerhalb des Bio-Sortiments darauf hin, wenn gesetzliche Vorgaben übertroffen werden, um den höheren wirtschaftlichen Aufwand ihrer Bemühungen vom Kunden aus- geglichen zu bekommen. Die für die Umsetzung einer allgemein verpflichtenden Kennzeichnung notwendige Logistik in der Fleischwirtschaft wäre abgesehen von grundsätzlichen europarechtlichen Fragestellungen mit immensen Kosten verbunden, wel- che die Strukturveränderungen zu Lasten kleinerer Betriebe beschleunigen würden.

Die Nachfrage in Deutschland leicht rückläufig

Die zahlreichen gesellschaftlichen Veränderungen der vergangenen Jahre haben auch Einfluss auf das Einkaufs- und Ernährungsverhalten der Verbraucher. Dennoch ist das Ernährungsverhalten sehr traditionell geprägt und verändert sich nur langsam. Der Fleischverzehr ist in Deutschland im Jahr 2017 gegenüber dem Vorjahr von 60,5 kg pro Kopf der Bevölkerung um 0,8 kg auf 59,7 kg gesunken. Die EU-Kommis- sion kommunizierte für 2017 für die Europäische Union insgesamt eine leichte Zu- nahme des Verbrauchs auf 68,6 kg. Der Zuwachs basiert aber ausschließlich auf einer starken Erhöhung des Geflügelfleischverbrauchs um 3,5 kg. Alle anderen Fleischarten zeigen im EU-Durchschnitt eine rückläufige Entwicklung. Deutschland liegt beim Ver- brauch im europäischen Vergleich mit teilweise deutlichem Abstand hinter Spanien, Dänemark, Österreich, Portugal, Frankreich, Italien und Irland.

Mit einem statistischen Pro-Kopf-Verzehr von 35,8 kg liegt Schweinefleisch trotz eines Rückgangs von 0,9 kg weiterhin deutlich an der Spitze der deutschen Verbrauchergunst. Wichtigste Ursachen für den Rückgang dürften in der demografischen Entwicklung, in der stets weiter zunehmenden Entwicklung hin zum Außer-Haus-Verzehr und im Anstieg des Anteils von Bevölkerungsgruppen, die Schweinefleisch aus dem Ernährungsraster ausschließen, zu finden sein. Auch die Preisrelationen zwischen den Fleischarten haben einen Einfluss, der weiterhin das Geflügelfleisch begünstigt. Hier stieg der Pro-Kopf-Verzehr aber anders als in den Vorjahren nicht an und verharrt bei ca. 12,4 kg.

Der Verzehr von Rindfleisch ist hingegen erneut um 0,2 kg auf 10,0 kg angestiegen. Bei dieser Fleischart liegt Deutschland im EU-Vergleich weiterhin ziemlich weit hinten in der Reihenfolge. Nur in Polen, Rumänien, Zypern, Litauen, Kroatien, Lettland, Spanien und Belgien wird je Einwohner weniger Rindfleisch verbraucht als in Deutschland. Vor ca. 40 Jahren, bei deutlich niedrigerem durchschnittlichem Einkommen, lag der Verbrauch in Deutschland noch um rund 7 kg/Kopf über dem heutigen Niveau.

Auf den Verzehr von Schaf- und Ziegenfleisch entfielen 0,6 kg und andere Fleischarten (insbesondere Innereien, Wild, Kaninchen) sind mit 0,9 kg zu veranschlagen.

Das Angebot

Im Jahr 2017 sank die Fleischerzeugung in Deutschland gegenüber dem Jahr 2016 um 167.000 t auf 8,11 Mio. t. Der Rückgang betraf alle Fleischarten. Erstmals seit Jah- ren ist auch die Erzeugung von Geflügelfleisch geringer als im Vorjahr.

Die Zahl der Schlachtungen von Schweinen ging 2017 gegenüber dem Vorjahr um 2,6 % (1,5 Mio. Tiere) auf 57,9 Mio. Stück deutlich zurück. Das Schlachtaufkommen von Schweinen inländischer Herkunft verringerte sich dabei um 690.000 (- 1,3 %) auf 54,0 Mio. Tiere. Die Anzahl der Schlachtungen ausländischer Schweine ging noch stärker um 839.000 (- 18,0 %) auf 3,9 Mio. Tiere zurück. Aufgrund des im Durchschnitt etwas höheren Schlachtgewichts sank die Produktion von Schweinefleisch gegenüber dem Jahr 2016 nur um 2,3 % auf 5,45 Mio. t.

Die Anzahl von gewerblich geschlachteten Rindern verringerte sich gegenüber dem Jahr 2016 um 3,1 % (- 111.000) auf 3,5 Mio. Tiere. Wegen des ebenfalls gestiegenen durchschnittlichen Schlachtgewichts der Rinder, insbesondere aufgrund der deutlichen Verringerung der Kuhschlachtungen, sank die erzeugte Schlachtmenge nur um 2,3 % (- 26.000 t) auf 1,12 Mio. t.

Fleischwarenindustrie mit leichtem Produktionsplus

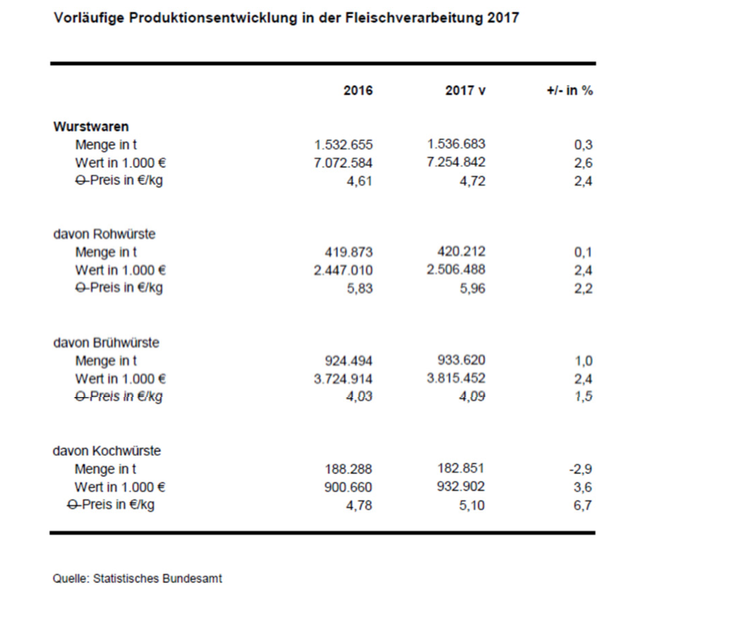

Die vorläufigen Zahlen der Produktionsentwicklung der Fleischwarenindustrie zeigen ein leichtes Plus um 0,3 % auf 1.536.683 t (2016: 1.532.655 t) Wurstwaren, die im zurückliegenden Jahr von den Unternehmen der deutschen Fleischwarenindustrie her- gestellt worden sind. Davon stellten die Brühwürste mit 933.620 t (2016: 924.494 t) die größte Produktgruppe. Der Zuwachs im Vergleich zum Vorjahr betrug 1,0 %, während die Herstellung von Rohwürsten mit 420.212 t (2016: 419.873 t) konstant blieb. Einen leichten Rückgang um 2,9 % mussten dagegen die Kochwürste hinnehmen, deren Produktion sich auf 182.851 t (2016: 188.288 t) reduzierte. Bei der Betrachtung des Produktionsvolumens ist allerdings zu beachten, dass große Teile des Sortiments der Fleischwarenindustrie wie beispielsweise roher und gekochter Schinken, Fertiggerichte oder Snackprodukte statistisch nicht erfasst werden.

Drittlandsexport rückläufig

Weltweit sorgt der weiter wachsende Wohlstand für steigende Nachfrage nach tierischen Lebensmitteln und damit auch nach Fleisch. Hiervon profitieren auch die deutsche und europäische Fleischwirtschaft mit ihren guten und stabilen natürlichen Res- sourcen sowie dem hohen Qualitätsniveau.

Dennoch steht Deutschland vor großen Herausforderungen, da die Abhängigkeit von China sehr groß geworden ist und zusätzliche, aufnahmefähige Alternativmärkte bis- lang nicht geöffnet werden konnten. Die bereits im vorigen Jahr von uns beschriebene Gefahr realisierte sich 2017 mit einem deutlichen Rückgang der Exportmenge von Schweinefleisch. Ein Teil der weggefallenen Ausfuhren nach China konnte aber durch Zuwächse in andere Länder (insbesondere Südkorea, Hongkong, Philippinen und Ja- pan) aufgefangen werden.

Ferner erhöhen die steigende Produktion in Nord- und Südamerika, die zielorientierte Unterstützung des Exports dieser Länder durch die nationalen Behörden und günstige Wechselkursbedingungen die Konkurrenz auf dem Weltmarkt erheblich.

Auch innerhalb der EU wächst die Konkurrenz. Insbesondere Spanien operiert aufgrund deutlich ansteigender Produktionsmengen von Schweinefleisch und äußerst aktiver Unterstützung durch die nationalen Veterinärbehörden sehr erfolgreich im Drittlandsexport. Wie prognostiziert ist Spanien im Jahr 2017 bei Fleisch (ohne Nebenprodukte und Fette) größter Exporteur von Schweinefleisch innerhalb der EU geworden und hat Deutschland auf Platz zwei verdrängt.

Mit gut 4,1 Mio. t exportierte die deutsche Fleischwirtschaft 2017 trotz Mengenrückgangs (- 3,4 %) weiterhin auf hohem Niveau. Die Exporterlöse erhöhten sich dennoch aufgrund des gestiegenen Rohstoffpreisniveaus um 4,8 % auf ca. 10,2 Mrd. €.

Von der Exportmenge entfielen 14,3 % auf Fleischwaren (Würste und Fleischzubereitungen). Der Anteil der deutschen Fleischwarenindustrie am Gesamtexport des Fleischsektors nahm damit gegenüber dem Vorjahr deutlich um 1,6 Prozentpunkte zu.

Wichtigste Abnehmerländer für Fleisch und Fleischwaren aus Deutschland sind die EU-Länder, in die je nach Tierart und Produktkategorie 80 bis 90 % der Ausfuhrmengen fließen.

Bei den Nebenprodukten der Schlachtung (u. a. Innereien, Speck und Fette) haben Drittländer mit ca. 60 % einen deutlich höheren Anteil.

Insgesamt wurden aus Deutschland 661.000t an Nebenprodukten ausgeführt, 68.000 t weniger als 2016. Der Rückgang war fast ausschließlich verursacht durch eine drastische Verringerung der Lieferungen nach China um 37 %. Zunahmen bei den Ausfuhren nach Hongkong (+ 20.000 t auf 96.000 t), den Philippinen (+ 4.800 t auf 32.800 t), Südkorea (+ 4.200 t auf 14.500 t) und Südafrika (+ 1.900 t auf 5.200 t) konn- ten dies zum Teil kompensieren. China ist aber nach wie vor mit 178.000 t der größte Einzelmarkt für Schlachtnebenerzeugnisse. Die Lieferung in EU-Länder nahm mit 263.000 t um 1,8 % zu.

Bei frischem und gefrorenem Schweinefleisch ist die Exportmenge um etwa 3,5 % auf insgesamt 1,81 Mio. t zurückgegangen. Der Rückgang entfiel wie auch bei Schlachtnebenerzeugnissen fast ausschließlich auf den Drittlandsanteil (- 68.700 t auf 417.000 t), und nahezu exklusiv verursacht durch Mengenrückgang bei der Lieferung nach China (- 109.000 t auf 167.800 t). Trotz des Einbruchs ist China nach wie vor der mit Abstand größte Drittlandsmarkt. Für fast alle anderen wichtigen Märkte außerhalb der EU konnten hingegen Zuwächse mit teilweise erheblichen Steigerungen verbucht werden (u.a. Südkorea + 17.000 t auf 95.000 t, Japan + 5.000 t auf 29.200 t und Hong- kong + 15.700 t auf 24.700 t). Die in den EU-Binnenmarkt gelieferten Mengen blieben mit 1,4 Mio. t unverändert. Der auf Mitgliedstaaten entfallene Anteil betrug 77 %.

Die Exporte von frischem und gefrorenem Rindfleisch sind gegenüber dem Vorjahr um 4,6 % bzw. 13.300 t auf 282.091 t abermals gesunken. Hiervon entfielen gut 91 % auf den Binnenhandel, diese Lieferungen sanken um 3,8 %. Die Lieferungen in Drittländer gingen prozentual in gleichem Maße zurück und beliefen sich auf 25.082 t. Hauptziel- länder beim Drittlandsabsatz sind Norwegen (43 %) und die Schweiz (33 %).

Der Drittlandsexport von Fleischwaren ist weniger stark ausgeprägt als der Export von Frischfleisch, weil der Verzehr von Wurstwaren in außereuropäischen Märkten bislang anderen Geschmacksgewohnheiten unterliegt. In ostasiatischen Märkten wie Japan, Korea oder Hongkong, wo deutsche Fleischwaren zunehmend als besonders hoch- wertige Spezialitäten bekannt sind, ist allerdings eine steigende Nachfrage spürbar. Für Lieferungen nach China fehlt eine zwischenstaatliche Vereinbarung.

Die Erschließung neuer Exportmärkte ist für die Absatzsicherung der deutschen Fleischwirtschaft von existenzieller Bedeutung. Die deutschen Fleischunternehmen arbeiten daher seit neun Jahren in German Meat, der gemeinschaftlichen Exportförde- rungsorganisation der deutschen Fleischwirtschaft, erfolgreich zusammen. Ein Großteil der erzielten Erfolge beim Ausbau von bestehenden Beziehungen und der Gewin- nung neuer Märkte ist auf die Tätigkeit in Kooperation mit German Meat zurückzuführen.

Einfuhr leicht gestiegen

Die Einfuhr von frischem und gefrorenem Rindfleisch betrug nach vorläufigen Angaben des Statistischen Bundesamtes 355.000 t und lag damit um 1,4 % über der Menge von 2016. Auf die Bezüge aus anderen EU-Ländern entfielen davon mit gut 283.000 t ca. 87 %. Wichtigste Lieferländer sind die Niederlande, Polen und Frankreich. Zu beachten ist hierbei, dass ein erheblicher Anteil der Rindfleischlieferungen aus den Niederlanden ursprünglich Drittlandseinfuhren vor allem aus Südamerika und den USA sein dürften, die über den Hafen Rotterdam in die EU eingeführt werden. Dieser „Rotterdam-Effekt“ wird in der Außenhandelsstatistik nicht berücksichtigt.

Aus Drittländern wurden rund 45.000 t direkt nach Deutschland eingeführt. Die Dritt- landseinfuhr blieb damit nahezu konstant. Die Einfuhr bleibt jedoch weiterhin deutlich hinter der traditionell eingeführten Menge an Rindfleisch zurück. Argentinien ist mit gut 23.000 t weiterhin der mit Abstand wichtigste Lieferant außerhalb der EU. Die Menge erhöhte sich gegenüber dem Vorjahr erneut und diesmal deutlich um 9,7 %. Der Anteil Argentiniens an der gesamten Einfuhrmenge aus Drittländern belief sich somit auf ca. 49 %. Zweitwichtigstes Lieferland ist Uruguay mit 8.200 t (Anteil 18,1 %), Die Menge war aber gegenüber 2016 um 4,5 % geringer. Brasilien rutschte mit einem Liefervolu- men von rund knapp 8.000 t (- 15,6 %) auf Platz drei der Drittländer Seine Liefermenge stieg gegenüber dem Vorjahr stark um 18,6 %. Der Import aus den USA ist mit 3.100 t in etwa konstant geblieben.

Die Einfuhr von frischem und gefrorenem Schweinefleisch ist 2017 um 5,4 % auf 870.000 t zurückgegangen. Wichtigstes Lieferland ist wie auch im Vorjahr Dänemark mit 299.000 t (- 5,0 %) vor Belgien mit 252.000 t (- 14,5 %) und den Niederlanden mit 123.000 t (+ 14,6 %).

Drittlandseinfuhren spielen bei Schweinefleisch mit einer Menge von ca. 2.600 t und einem Anteil von 0,3 % weiterhin keine Rolle. Lieferländer sind hier fast ausschließlich Chile und die Schweiz.

Quelle: https://www.bvdf.de